Article 179 : Ce que vous devez savoir

Déductions fiscales pour les achats de technologie

Ne manquez pas les déductions fiscales pour les achats de technologies d'ingénierie

Si tu es À la tête d'une entreprise d'ingénierie, de fabrication ou de tout autre domaine impliquant la conception et le prototypage, vous savez que des logiciels et de l'équipement de haute qualité sont essentiels pour rester compétitif. Mais que se passerait-il s'il existait un moyen de réduire le fardeau financier de la conception ? achat des outils coûteux commelogiciel de CAO,Imprimantes 3D, et appareils de numérisation?

Entrer Article 179 du code fiscal de l'IRSCette déduction fiscale permet aux entreprises d'amortir le coût des équipements et logiciels admissibles l'année de leur achat, plutôt que de les amortir sur plusieurs années. Cette déduction est une souvent sous-utilisé occasion pour les entreprises de réinvestir dans les outils dont elles ont besoin pour se développer.

-

Solutions d'impression 3D

-

Les équipements de fabrication additive comme les imprimantes 3D Stratasys et les solutions de post-traitement sont admissibles aux déductions fiscales de la section 179.

-

- En savoir plus >

-

SOLIDWORKS CAO 3D

-

Le logiciel de CAO, de gestion de données, de simulation et de communication technique SOLIDWORKS est admissible à la section 179.

-

- En savoir plus >

-

Scanners 3D professionnels

-

Les scanneurs 3D d'Artec, Creaform et Peel 3D sont admissibles à des déductions fiscales immédiates en vertu de l'article 179.

-

- En savoir plus >

-

Logiciel prêt à l'emploi

-

De nombreuses solutions du portefeuille GoEngineer sont considérées comme prêtes à l'emploi et sont admissibles à la section 179.

-

- En savoir plus >

Détails de l'article 179 de 2025

40 %

Bonus d'amortissement pour 2025

L'amortissement bonifié est généralement appliqué une fois le plafond des dépenses de l'article 179 atteint. Il est disponible pour les équipements neufs et d'occasion.Avec un pourcentage d’amortissement boni fixé à 20 % pour 2026 et qui diminuera davantage dans les années à venir, les entreprises sont incitées à effectuer des achats à court terme.

La prime d'amortissement devrait chuter à 20 % pour 2026.

1 250 000 $

Limite de déduction pour 2025

Cette déduction s'applique aux équipements neufs et usagés, ainsi qu'aux logiciels du commerce. Pour bénéficier de cette déduction pour l'année d'imposition 2025, l'équipement doit être financé ou acheté et mis en service entre le 1er janvier 2025 et la fin de la journée du 31 décembre 2025.

3 130 000 $

Plafond des dépenses pour les achats d'équipement pour 2025

Il s'agit du montant maximal pouvant être dépensé en équipement avant que la déduction de l'article 179 dont votre entreprise peut bénéficier ne commence à être réduite à parts égales. Ce plafond de dépenses fait de l'article 179 un véritable « incitatif fiscal pour les petites entreprises » (car les grandes entreprises qui dépensent plus de 4 380 000 $ en équipement ne bénéficieront pas de la déduction).

Pour être admissible aux tarifs et limites de 2025, vous devez prendre possession de tout équipement ou logiciel acheté avant la fin de l'année, le 31 décembre 2025.

Consultez votre fiscaliste pour vous assurer de l’admissibilité de votre entreprise.

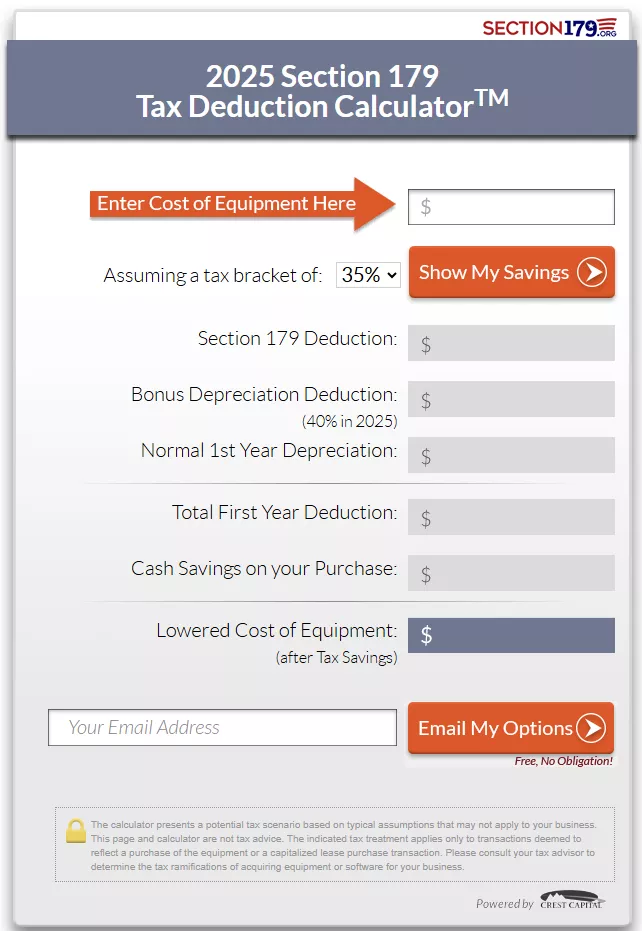

Calculateur de déduction d'impôt

Vous songez à acheter ou à louer de l'équipement pour l'année d'imposition en cours ? Ce calculateur de déductions de l'article 179 pour 2025 pourrait vous aider à prendre votre décision, car l'article 179 permettra à votre entreprise de réaliser d'importantes économies.

Pour calculer vos économies, voici un lien vers leCalculateur officiel de la section 179 2025 | Section179.Org

Consultez votre fiscaliste pour une compréhension complète.